حمایت از تولید و تأمین مالی پایدار دو رویکرد بانک مرکزی

حدود ۸۹.۹ درصد تأمین مالی کشور بر عهده نظام بانکی است و بانک مرکزی برای این منظور چندین روش تامین مالی را در نظر گرفته است که آثار تورمی در اقتصاد نداشته باشد.

به گزارش اکو ۳۶۵ و به نقل از خبرگزاری مهر حدود ۸۹.۹ درصد تأمین مالی کشور بر عهده نظام بانکی است. در این بین بازار سرمایه حدود ۱۰ درصد و سرمایه گذاری خارجی تنها ۰.۱ درصد از سهم تأمین مالی را در اقتصاد ایران برعهده دارند. این در حالیست که بار تأمین مالی در اقتصادهای پیشرفته بین بازار پول و سرمایه در حالت تعادل قرار دارد و نظام تأمین مالی خرد بر عهده بازار پول و تأمین مالی کلان بر عهده بازار سرمایه است. این تعادل باعث میشود بخشهای مختلف اقتصاد دچار ناترازی نشوند.

مهمترین حوزه تأمین مالی داخلی در اقتصاد ایران حوزه بازار پول است که شامل منابع حساب ذخیره ارزی و صندوق توسعه ملی و منابع اعتباری بانکها و مؤسسات اعتباری میشود. در این حوزه، اعتبارات اسنادی و ضمانت نامههای مؤسسات اعتباری و بانکها یکی از مهمترین ابزارهای تأمین مالی در فرآیند سرمایه گذاری و تجارت است.

تثبیت نرخ سود موزون بازار بینبانکی

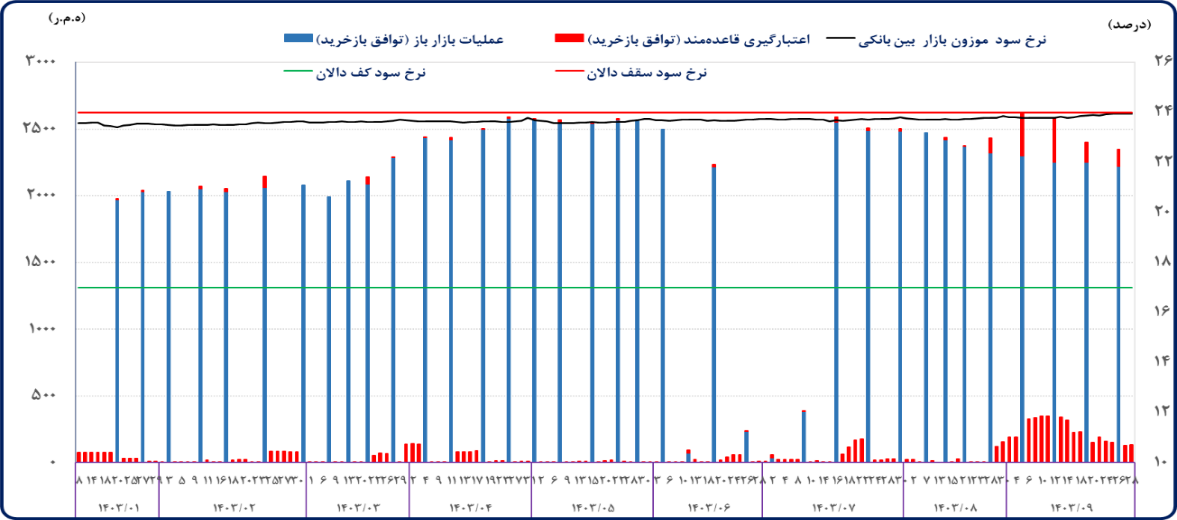

بانک مرکزی به منظور پیشبرد اهداف خود در مدیریت نقدینگی کوتاهمدت بانکها (ذخایر) و هدایت نرخ سود موزون بازار بینبانکی به محدوده مد نظر سیاستگذار پولی (نرخ سود سیاستی) از عملیات سیاست پولی (مشتمل بر عملیات بازار باز و تسهیلات قاعدهمند) استفاده میکند. از این رو سیاست گذار پولی اقدام به برگزاری حراجهای هفتگی عملیات بازار باز به منظور تزریق ذخایر به شبکه بانکی و جلوگیری انحراف نرخ سود بازار بینبانکی از نرخ سود سیاستی کرده است.

بررسیها حاکی از آن است که در این دوره، با هدف ممانعت از عدول نرخ سود موزون بازار بین بانکی ریالی از دالان نرخ سود، بانک مرکزی اقدام به تنظیم نقدینگی (ذخایر) شبانه بانکها در قالب اعتبارگیری قاعدهمند از طریق انعقاد قرارداد توافق بازخرید با بانکها و مؤسسات اعتباری غیربانکی کرده است. در نمودار زیر سطح نرخ سود موزون بازار بینبانکی و حجم عملیات سیاست پولی در دوره مورد بررسی منعکس شده است.

حجم عملیات سیاست پولی و نرخ سود موزون بازار بینبانکی

تأمین مالی بازارمحور دولت

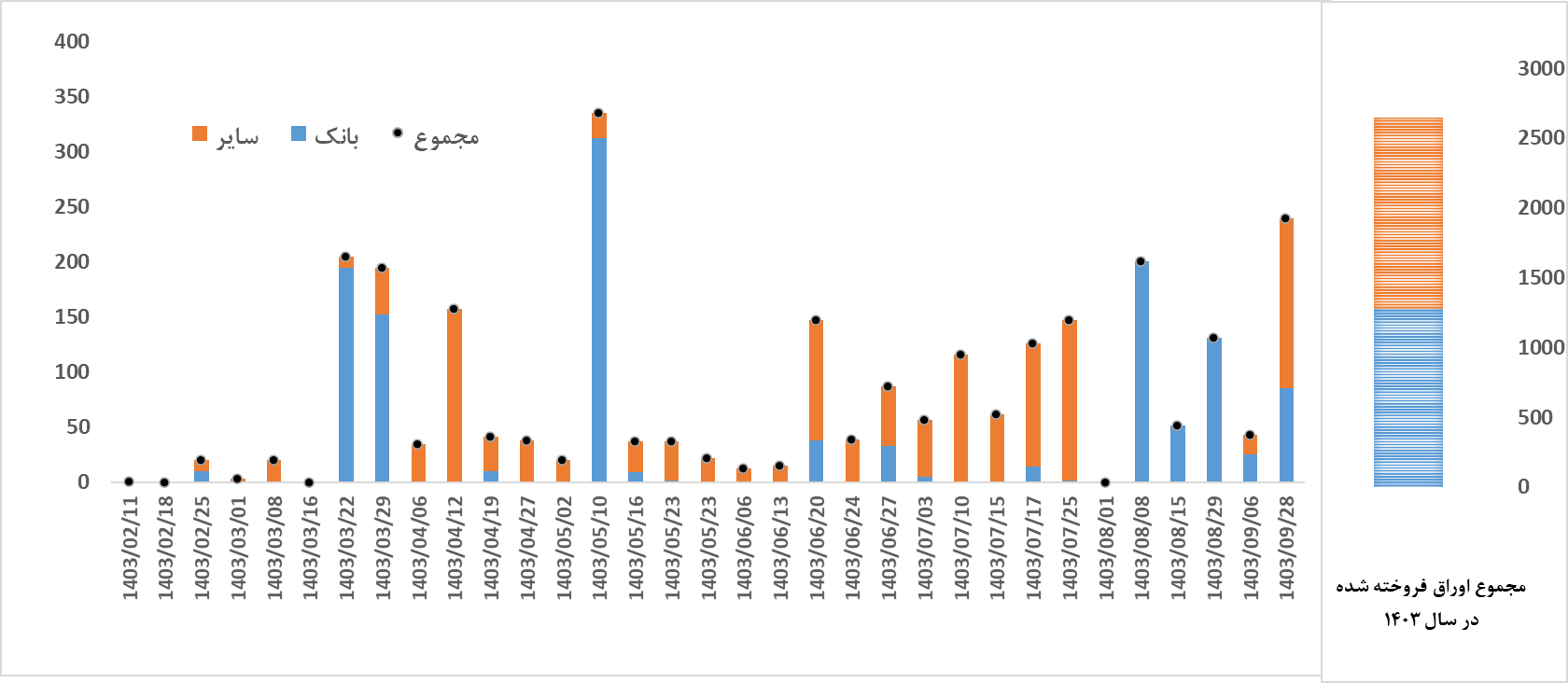

درهمین راستا بانک مرکزی از ابتدای سال ۱۴۰۳ تا پایان آذر ماه با هدف تأمین مالی بازارمحور هزینههای جاری و عمرانی دولت، به صورت هفتگی حراج اوراق دولتی برگزار شده است که نتیجه تأمین مالی دولت از مسیر برگزاری حراج اوراق مالی اسلامی دولتی در نمودار زیر آمده است.

حراج اوراق مالی اسلامی دولتی برگزار شده از ابتدای سال ۱۴۰۳ تا پایان آذرماه (هزار میلیارد ریال)

طی ۳۲ مرحله حراج هفتگی، در مجموع ۲۸۸۶.۸ هزار میلیارد ریال اوراق مالی اسلامی دولتی توسط بانکها و سایر سرمایهگذاران (به ترتیب با سهمهای ۷۰ و ۳۰ درصد) خریداری شد.

تأمین مالی زنجیرهای

علاوه بر این بانک مرکزی به منظور تنوع بخشی به شیوههای تأمین مالی غیر تورمی و حمایت از بنگاههای اقتصادی اقدام به طراحی شیوههای تأمین مالی زنجیرهای و فاصله گرفتن از شیوههای سنتی تأمین مالی کرده است.

تفاوت اصلی روشهای تأمین مالی زنجیره تأمین با شیوههای سنتی در آن است که در روشهای زنجیرهای، کل زنجیره تأمین به صورت پیوسته، تحت پوشش ابزارهای تأمین مالی و مدیریت ریسک قرار میگیرد. در این زیست بوم جدید، طراحی مدلهای تأمین مالی و مدیریت ریسک به صورت پیوسته برای حلقههای مختلف زنجیرههای تأمین اجرا میشود.

توسعه روشهای تأمین مالی زنجیره تأمین، علاوه بر کمک به تولید، از زاویه اصلاح نظام بانکی نیز حائز اهمیت است. توسعه شیوههای مذکور، به واسطه کاهش مطالبات غیرجاری، بهبود گردش نقدینگی بانکها، مدیریت اقلام زیرخط ترازنامه بانکها و استفاده از شیوههای تعهدی در تأمین مالی تولید، میتواند به بهبود شاخصهای سلامت بانکی و پایدارسازی ترازنامه بانکها کمک کند.

طبق تعریف، تأمین مالی زنجیره تأمین عبارت است از بکارگیری روشها و عملیات تأمین مالی و کاهش ریسک در جهت بهبود مدیریت سرمایه درگردش و فرایندهای زنجیره تأمین. تأمین مالی زنجیره تأمین شیوهای از تأمین مالی است که در آن، شیوه جدید «تأمین مالی مبتنی بر جریان واقعی کالا و خدمت و تأمین اعتبار در طول زنجیره»، جایگزین شیوه سنتی «پرداخت تسهیلات رو در رو و به پشتوانه دارایی» میشود.

تسریع و تسهیل فرایند تأمین مالی سرمایه در گردش بنگاههای تولیدی، کاهش نیاز به دریافت تسهیلات جدید برای تأمین مالی سرمایه در گردش، تقویت روابط پایدار بین تولیدکننده و تأمینکننده، کاهش مطالبات غیرجاری بانکها، کاهش انحراف منابع و افزایش کارایی تخصیص منابع مالی، افزایش شفافیت و نظارتپذیری جریان مالی اقتصاد، کاهش هزینه تأمین مالی و کاهش هزینه تمامشده محصول، کمک به بهبود شاخصهای سلامت بانکی، افزایش تنوع و تعمیق بازارهای مالی و کمک به رفع چرخههای ناترازی در نظام مالی کشور از مهمترین مزایا و منافع بکارگیری و توسعه روشهای تأمین مالی زنجیرهای برای بنگاههای اقتصادی و بخش واقعی اقتصاد است.

لازم به توضیح است که در ماده ۴ قانون بانک مرکزی بر توسعه روشهای تأمین مالی بانکی زنجیره تولید توسط بانک مرکزی تأکید شده است و از منظر قانونی نیز از توسعه استفاده از این ابزارها حمایت میشود. همچنین توسعه نظام تأمین مالی نوین رویکردی در نظام تأمین مالی سرمایه در گردش است که میتواند به واسطه کمک به تخصیص کارا و هموار منابع مالی و بهبود مدیریت ریسک بانکها به ثبات مالی کمک میکند.

اوراق گام

طی سالیان اخیر، سیاست گذار پولی به منظور حل مشکل نقدینگی سرمایه در گردش زنجیرههای تولید، اقدام به معرفی ابزار جدید تأمین مالی سرمایه در گردش به نام اوراق گواهی اعتبار مولد کرده که تحت عنوان اوراق گام شناخته میشود.

یکی از ویژگیهای این اوراق آن است که در درون زنجیره تولید از یک بنگاه به بنگاه دیگر قابل انتقال بوده و در صورت سپری شدن یک ششم از زمان انتشار اوراق نسبت به کل مدت آن با مکاتبه و تعهد بانک صادرکننده اوراق مبنی بر تأمین وجه اوراق در سررسید، در بورس اوراق بهادار تهران قابل معامله است. در انتها نیز این اوراق توسط بنگاه متعهد تسویه خواهند شد. تعهد تسویه این اوراق در سررسید با بانک عامل بوده و چنانچه بنگاه متعهد توانایی پرداخت مبلغ اسمی اوراق و تسویه آن را نداشته باشد، این اقدام توسط بانک عامل صورت خواهد پذیرفت. کارمزد صدور اوراق گام براساس مقررات بانک مرکزی جمهوری اسلامی ایران معادل کارمزد صدور ضمانت نامه است.

فعالان اقتصادی همواره مهمترین مشکل خود را در فرآیند تولید کالا و ارائه خدمات کمبود نقدینگی اعلام میکنند. نظام بانکی همواره در تلاش برای رفع مشکل نقدینگی بوده تا جاییکه براساس آمار منتشر شده توسط بانک مرکزی جمهوری اسلامی ایران بانکها طی ۱۰ سال گذشته بطور متوسط سالانه بین ۳۰ تا ۴۰ درصد رشد در تسهیلات بانکی داشتهاند. این ابزار بخصوص در زمانی که تأمین کنندگان مواد اولیه اقبال به فروش اعتباری داشته باشد، از کارآیی بالاتری برخوردار است.

نکته حائز اهمیت در تأمین مالی با استفاده از اوراق گام، آن است که تأمین مالی صورت گرفته در این فرآیند بدون خلق پول بوده و به خصوص در شرایط تورمی حال حاضر اقتصاد کشور میتواند به عنوان ابزار کارآمد در تأمین مالی آن را مد نظر قرارداد. همچنین با عنایت به عدم تأمین مالی جداگانه هریک از اعضای زنجیره تأمین، از تأمین مالی مضاعف نیز جلوگیری شده و در کنترل نقدینگی نقش خواهد داشت.

براین اساس اصلاح دستورالعمل ناظر بر اوراق گام و همچنین ضوابط کنترل و مدیریت آن براساس بازخوردهای دریافتی از فعالان اقتصادی و شبکه بانکی و ابلاغ آن به شبکه بانکی کشور از جمله اقدامات بانک مرکزی بوده است. همچنین یکی از اقدامات بانک مرکزی افزایش سقف مبلغ اوراق گام قابل انتقال به بازار سرمایه از مبلغ ۸۰ همت به ۱۰۰ همت در تیرماه سال جاری بوده است.

پیاده سازی برات الکترونیکی در سه بانک به صورت آزمایشی

اتخاذ سیاستها و روشهای تأمین مالی هدفمند و هدایت شده در زنجیره تأمین به شدت اهمیت دارد و برات الکترونیک یکی از ابزارهای مورد استفاده در این زمینه است. از این منظر، ابزارهای تأمین مالی نوین هم هدف کنترل رشد نقدینگی را محقق میکند و هم به بهبود رشد اقتصادی کمک خواهد ک از این منظر، برای حل ریشهای مشکل تورم و به طور مشخص کاهش سرعت رشد نقدینگی، برنامههای مستمر و بلندمدتی توسط در نظر گرفته شده است که خدمت نوین برات الکترونیکی، یکی از این برنامهها بوده است.

در توضیح این ابزار باید گفت که برات الکترونیک، نسخه به روز شدهای از ابزار شناخته شده برات است که سابقهای طولانی (چند هزار ساله) در اقتصاد ایران و جهان دارد. در برات الکترونیک ویژه زنجیره تأمین، علاوه بر تمام ویژگیهایی که برات (الکترونیکی) دارد، همواره شخص بدهکار (برات گیر) بانک است. یعنی بانک متعهد پرداخت پولی است که در سررسید به دارندهی برات پرداخت میشود. به خاطر الکترونیکی شدن زیرساخت انتشار برات، تمامی فرآیندهای صدور، انتقال، تنزیل و تسویه برات به شیوهی الکترونیکی انجام میشود. موضوعی که علاوه بر تسهیل فرآیندها، سرعت و دقت انجام تراکنشها را افزایش میدهد.

پیاده سازی ابزار مذکور در بانکهای تجارت، صادرات و ملّی ایران به عنوان بانکهای پایلوت در عملیاتی سازی ابزار و تکمیل زیرساختهای فنی لازم در سامانههای مربوطه از جمله اقدامات مرتبط در این باره است.

عملیاتی شدن کارت رفاهی متصل به اوراق گام

کارت رفاهی متصل به اوراق گام یک ابزار جدید برای تأمین مالی خانوار است که استفاده از آن به زودی اجرایی میشود. با این ابزار خرید کالاهای اساسی خانوار از فروشگاههای زنجیرهای به اتکا اوراق گام و از طریق یک ابزار تأمین مالی تعهدی برآورده میشود. از این طریق نیازهای خانوار با یک ابزار تأمین مالی تعهدی برآورده میشود.

با تمهیدات بانک مرکزی در جهت حمایت از تولید، «کارت رفاهی متصل به اوراق گام» با سقف اعتبار فردی ۳۰۰ میلیون تومان با هدف تأمین مالی غیر تورمی خرد خانوارها برای خرید کالاهای بادوام و همگام با تأمین مالی تولید طراحی و عملیاتی شد. دوره بازپرداخت این تسهیلات ۲۴ ماهه است و تسویه آن از نیز طریق صدور اوراق گام توسط بانک عامل به ذینفعی شرکت پذیرنده انجام میشود.

این ابزار تأمین مالی با هدف تأمین مالی خانوار با نرخ پایین و خلق کمتر نقدینگی و تسهیل گری در زمینه تأمین مالی خرد با نرخ پایین طراحی شده است ضمن اینکه هزینه پایین تأمین مالی، خلق نقدینگی کمتر و نیاز به منابع کمتر بانکی در مقایسه با اعطای تسهیلات از جمله مزایای این ابزار جدی تأمین مالی است.

کارت رفاهی متصل به اوراق گام که در گام نخست با عاملیت بانک “رفاه کارگران” اجرایی میشود ضمن تسهیل فرایند تأمین مالی خانوارها با توجه به اعتبارسنجی نزد شبکه بانکی؛ با صدور اوراق گام کارایی زنجیره تولید به واسطه تأمین مالی پایدار و کمهزینه، بهطور قابل توجهی افزایش مییابد. به عبارت دیگر، اوراق گام صادر شده در این ابزار تعهدی، امکان انتقال در زنجیره تولید و تأمین مالی بنگاه¬های تولیدی (یک یا چند حلقه از زنجیره تولید) را با خلق نقدینگی کمتر دارد.

در چارچوب این ابزار، پس از اعتبارسنجی خانوار در شبکه بانکی کارت رفاهی به اعتبار اوراق گام تا سقف ۳۰۰ میلیون تومان (پس از کسر میزان استفاده شده از کارت اعتباری مرابحه) برای متقاضی صادر میشود. بازپرداخت این اعتبار در اقساط حداکثر ۲۴ ماهه پیش بینی شده است.

براساس طراحی انجام شده پس از خرید کالا توسط مشتری با استفاده از کارت رفاهی از پذیرندههای طرف قرارداد بانک، تسویه با پذیرندهها از طریق صدور اوراق گام توسط بانک عامل به ذینفعی شرکت پذیرنده صورت میگیرد.

الگوی تأمین مالی بر پایه این ابزار با هدف تأمین مالی خانوار با نرخ پایین و خلق کمتر نقدینگی طراحی شده است و تأمین مالی توأمان خانوارها و بنگاهها با یک ابزار تعهدی (اوراق گام) و افزایش کارایی تأمین مالی در کنار تأمین مالی بنگاههای تولیدی که محصولات آنها توسط خانوارها خریداری میشود و هزینه پایین تأمین مالی برای خانوار از جمله ویژگیهای دیگر این ابزار جدید تأمین مالی است ضمن اینکه استفاده از این ابزار خلق نقدینگی کمتری در مقایسه با اعطای تسهیلات در نظام پولی کشور ایجاد میکند و نیاز به منابع کمتری از بانک در مقایسه با اعطای تسهیلات وجود دارد.

نحوه عملکرد و فرایند کارت رفاهی متصل به اوراق گام به این صورت است که ابتدا بانک صادرکننده کارت رفاهی نسبت به عقد قرارداد با پذیرندهها (فروشنده کالا) اقدام میکند سپس کارت رفاهی متصل به اوراق گام توسط بانک عامل یا مؤسسات اعتباری با رعایت الزامات اعتبارسنجی به ویژه استعلام وضعیت بدهی غیرجاری و استعلام چک برگشتی، به مشتری (خانوار) اعطا میشود.

مشتری بانک از زمان خرید نسبت به بازپرداخت اقساط طبق جدول اقساط که در بخش بعدی ارائه میگردد، اقدام میکند، در این مدل، براساس توافق مابین بانک و پذیرنده با تجمیع خریدهای صورت گرفته از کارتهای رفاهی مشتریان در بازههای زمانی مشخص حسب توافق، اوراق گام به ذینفعی پذیرنده به عنوان متقاضی گام توسط بانک به وکالت از مشتریان (متعهدین) صادر میشود.

در ادامه این فرایند پذیرنده به عنوان بنگاه متقاضی میتواند نسبت به انتقال اوراق گام در زنجیره تولید پسین خود به بنگاههای متقاضی دیگر اقدام نماید و در نهایت در سررسید اوراق گام، ذینفع نهایی اوراق گام چه در بازار پول و چه در بازار سرمایه باشد، نسبت به دریافت وجه اوراق گام اقدام می¬کند که پرداخت به ترتیب به طور مستقیم و غیرمستقیم توسط بانک پرداخت میشود.

گفتنی است ابزار «کارت رفاهی متصل به اوراق گام» پس از تجربه کارت اعتباری مرابحه، در راستای تأمین مالی خرد و خانوارها، در راهکاری خلاقانه در چارچوب توسعه ابزارهای تأمین مالی زنجیره تولید، طراحی شده است تا تأمین مالی خانوار به همراه تأمین مالی بخش تولید به صورت یکپارچه در قالب تأمین مالی زنجیره تولید صورت گیرد.

لازم به ذکر است در قانون جدید امکان و اجازه طراحی ابزارهای تأمین مالی زنجیره و ایجاد پلتفرم تأمین مالی زنجیرهای به بانک مرکزی داده شده است. با این ملاحظات، بانک مرکزی برای تسهیل تأمین مالی سهمیه ۲۲۰ همتی برای استفاده از اوراق گام در سال ۱۴۰۳ درنظر گرفته است. در سال ۱۴۰۳ معادل ۵۰ همت سهمیه برای کارت رفاهی و ۸۰ همت برای استفاده از برات الکترونیک در نظر گرفته شده است. برای اعتبار اسنادی داخلی ریالی نیز برای امسال سهمیه ۸۰۰ همتی پیشبینی شده است. در سال ۱۴۰۳ سهمیه ۵۰ همتی در چارچوب فکتورینگ که ماهیت تسهیلات محور دارد نیز ابلاغ شده است.

روش فاکتورینگ شیوه تأمین مالی غیرتورمی

سیاست گذار پولی به منظور توسعه روشهای تأمین مالی تولید با شیوههای غیرتورمی، در سالهای اخیر اقدامات متعددی را در دستور کار قرارداده و در سال جاری باتوجه به اهمیت حمایت از تولید و مهار تورم، این اقدامات با جدیت بیشتری تداوم خواهد یافت؛ لذا انتظار میرود در سال جاری روشهای تأمین مالی زنجیرهای به عنوان یک روش کارآمد برای تأمین مالی سرمایهدر گردش اقتصاد، بیشتر از قبل مورد استقبال بنگاههای اقتصادی و بانکها قرار بگیرد.

روش فاکتورینگ یا عاملیت، به عنوان یکی از روشهای تأمین مالی حسب ماده (۸) قانون حداکثر استفاده از توان تولیدی و خدماتی کشور و آئین نامه اجرایی مصوب هیأت وزیران و همچنین وفق دستورالعمل ارائه خدمات تأمین مالی زنجیرهای مصوب بانک مرکزی، در دستور کار بانک مرکزی قرار گرفته است.

یکی از مزایای فاکتورینگ این است که، مبنی بر ارزش و اعتبار مطالبات قابل وصول است و نه اعتبار فروشنده و به همین جهت است که میتواند توسط فروشندگان کماعتبار نیز مورد استفاده قرار گیرد. فاکتورینگ علی الخصوص برای شرکتهای کوچک و متوسط منبع در دسترس، سریع الوصول برای تأمین مالی است که البته منابع مالی آنها برای وثیقه نهادن را نیز به کار نمیگیرد.