کاهش تزریق پول در بازار باز به ۲۵ هزار میلیارد تومان

۰

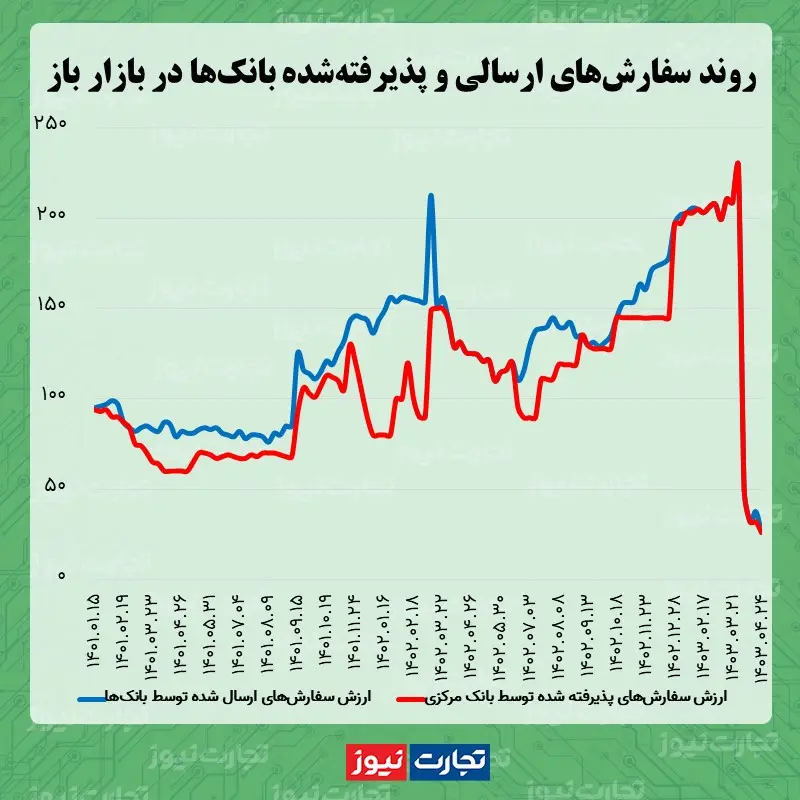

با کاهش سفارشهای ارسالی بانکها در بازار این هفته، میزان وامدهی بانک مرکزی در این بازار نیز به کمترین میزان خود در دو سال گذشته رسید.

به گزارش اکو ۳۶۵ و به نقل از تجارتنیوز، بانک مرکزی که به طور هفتگی، با انتشار گزارش عملیات اجرایی سیاست پولی، جدیدترین بروزرسانیها از وضعیت بازار باز و بازار بین بانکی را ارائه میکند، به تازگی گزارش مربوط به هفته جاری را نیز منتشر کرد.

بررسی گزارش هفت روز منتهی به ۲۴ تیرماه حاکی از آن است که پس از افزایش نسبی در سفارشهای ارسالی بانکها در بازار باز هفته گذشته، این رقم در هفته جاری بار دیگر کاهشی شده است. به علاوه، همسو با این کاهش در سفارشها، بانک مرکزی نیز رقم تزریق پول خود در این بازار را کاهش داده است.

بانک مرکزی چقدر به بانکها وام داد؟

در هفته جاری پانزدهمین حراج بازار باز سال ۱۴۰۳ با موضع عملیاتی توافق بازخرید انجام شد. با استناد به گزارش بانک مرکزی، ۱۳ بانک و موسسه اعتباری غیربانکی در این حراج مشارکت کردند و سفارشهای خود برای جذب منابع نقدی را ارسال کردند.

همچون چند هفته اخیر، سفارشهای بانکها در بازار باز این هفته نیز با دو سررسید متفاوت ارسال شد. سررسید سه هزار و ۴۰۰ میلیارد تومان از این سفارشها ۸۵ روزه بود و ۲۲ هزار و ۴۸۰ میلیارد تومان سفارش نیز با سررسید ۸۵ روزه به دست بانک مرکزی رسید. به این ترتیب، مجموع سفارشهای بانکها در بازار باز این هفته ۲۵ هزار و ۸۸۰ میلیارد تومان بود که پایینترین رقم ثبت شده در دو سال اخیر محسوب میشود.

بانک مرکزی در واکنش به این سفارشها، همه آنها را پذیرفت و این مبلغ را با حداقل نرخ توافق بازخرید ۲۳ درصدی به بانکها وام داد. این در حالیست که در همین مدت، ۱۷ هزار و ۷۵۰ میلیارد تومان از مبالغی که بانکها در هفته قبل قرض گرفته بودند، سررسید شد و به منابع بانک مرکزی بازگشت. البته ۲۵۸ هزار و ۱۶۰ میلیارد تومان از این استقراضها از مراحل قبل و مرحله جاری بازار باز، همچنان تسویه نشده است.

بازار باز چگونه عمل میکند؟

بازار باز یکی از سازوکارهای بسیار مهم در نظام بانکی محسوب میشود که بانکها میتوانند با استفاده از آن کسری وجوه نقد خود را با استقراض از بانک مرکزی جبران کنند. در طرف دیگر این بازار، بانک مرکزی نیز میتواند با مشخص کردن میزان وامدهی، سیاستهای مد نظر خود را به اجرا بگذارد.

بانکهایی که با کسری وجوه نقد دست و پنجه نرم میکنند، میتوانند سفارشهای خود برای دریافت این وجوه را در بازار باز ارسال کنند و بانک مرکزی نیز بر اساس سیاستهای خود، همه یا بخشی از این سفارشها را میپذیرد و مبلغ مورد نیاز آنها را فراهم میکند.

این معامله بین بانک مرکزی و بانکها به شکل خرید و بازخرید اوراق بهادار انجام میشود. در واقع بانکها اوراق در اختیار خود را به بانک مرکزی میفروشند و وظیفه دارند در زمان سررسید، آن اوراق را با نرخ سودی مشخص که همان نرخ ریپو است، بازخرید کنند.